修改时间:2019-10-15 09:06:54 浏览次数:4642次

市场都在等待一家真正的AI公司上市。

在过去的几年时间里,中国诞生了14家估值达到或超过10亿美元的人工智能(AI)公司,总价值达到405亿美元。

如今,行业将目光聚焦在落地应用、AI技术进入商用阶段,而头部的公司不再只是融资,开始谋求上市。

这一年,商汤、依图、云从、寒武纪均传出过科创版上市传闻;云知声在7月初已经和中金公司签订了上市辅导协议,拟在科创板上市;同月,优必选完成招股说明书的主要编写。

有人说,AI公司已经聚焦在使用场景中,正解决实际问题;另有观点认为,多数公司对AI的理解过度泛化,还处于“盲人摸象”阶段……

一边是繁荣一边是泡沫,IPO是否是AI独角兽们的最优选择?进入2020年,AI公司的“上市潮”真将来临吗?

首股之争:急套现VS求发展?

今年8月25日,旷视科技向香港证券交易所提交了招股书,正式打响第一枪。同时,中国AI公司的生意经开始逐渐呈现在了外界面前。

外界认为,如果旷视此次赴港IPO,则是首家上市的完全以技术为核心的创业公司,即真正意义上的AI第一股。

为何大家如此期盼?这一问题的回应呈现出两派声音。

一派认为,目前AI公司缺乏落地应用,导致赚钱能力不足。

北京一AI公司高管在接受新浪科技采访时坦言,包括CV四小龙在内,其实运营收入压力都很大,“很多公司难以维持,资本是要看到回报的,所以大家都在等待第一股,口子一开,一些公司就会跟风上市,很多投资人就能套现”。

另一派则认为,上市将让更多的企业看到人工智能的前景。

在接受新浪科技采访时,云从科技联合创始人姚志强提到,AI第一股上市之后的走向会代表的一部分人对AI行业的看法;另一方面也会带动更多的企业看到人工智能有更多的机会。

一直以来,大多以技术研发为核心的行业都面临烧钱的问题,AI更是如此。

以旷视为例,根据其招股书,在研发投入上,自2016年至2018年,三年期间,旷视此项开支接近9亿元。而2019年上半年研发开支达到4.68亿元,占公司上半年总收入49.4%。

面对如此巨大的资金投入需求,资本成了关键的推动力。这也是行业玩家们站上资本市场风口的原因之一。

姚志强认为,上市只是一个公司发展的阶段而不是目的,有利的地方在于可以有更多的资本去推动产业发展,但这同时也带来挑战,“在战略方向与业务开拓上需要更公开透明的沟通。”

值得注意的是,受大环境、行业发展等原因影响,AI领域的投资热度也在锐减。

根据IT桔子统计数据显示,AI投资热度在2019年Q2再创新低,仅完成30起融资,同比下降45.5%,融资总金额50亿元,不足去年四成,AI领域投融资逐渐恢复理性。

姚志强表示,在具体行业具体场景下,领先企业的领先优势会越来越明显,如果新进入的企业还是踏入同样或者类似的场景,那就可能很难获得资本的关注。“于资本、于技术、于赛道,当你领先,你就越来越领先。”

红杉资本全球执行合伙人沈南鹏也曾提到,如果说两年前人工智能投资还集中于底层技术投资,现如今投资人更关注创业团队对于场景的理解和把控能力。“市场竞争越来越激烈,随着算法、大数据、芯片等技术的标准化程度越来越高,只有解决垂直行业痛点的公司,才有机会成为伟大的公司。”

泡沫之患:期望期VS失望期?

然而在成为伟大的公司之前,很多企业往往很难靠自身盈利能力捱过市场迭代。

据北京经信委白皮书的数据显示,截止2018年5月,全球AI公司共4040家,但是拿到融资的仅有1237家,仅占总数的三成,且大部分都处于A轮阶段。

近一年半过后,这1237家AI创业公司又还剩多少?

住百家创始人张亨德曾揭示过互联网领域的投融资规律:“根据数据,创业公司中从A轮到B轮之间有60%多的公司会挂掉,B轮到C轮差不多接近70%的公司都挂掉了,A轮到C轮其实会死亡88%”。若以此计算,近千家AI创业公司可能已经“阵亡”。

对于“活下来”的企业而言,上市则意味着企业要经历一个去泡沫化的过程。

那么何谓泡沫?

“多数都是‘伪’”,另一位AI创业公司高管回答得直截了当。

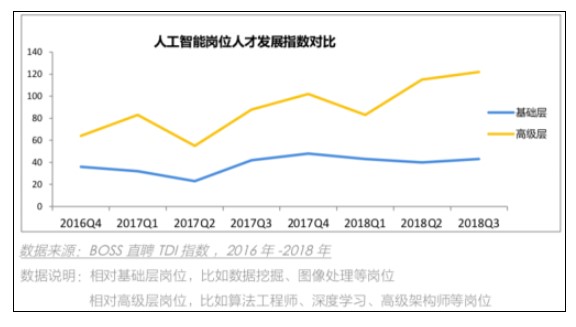

以AI人才成本举例,很多人被称为算法工程师,甚至有些毕业生也应聘该职位,“底薪都是20K(2万元人民币)起,但就是‘标数据’的,根本不需要懂数学,基础的看看教学视频都能会”。

“本身这个职位的活儿,可能不值这个价,但是没办法,全行业标得都很高”,该高管坦言,软件工程师的薪酬则更“吓人”,硕士35万、博士70万,有经验者时常开出百万年薪,“这不是泡沫,又是什么?”

此前,科大讯飞轮值总裁胡郁同样表示,人才薪酬在AI公司中占有很大比重,“干了五年以上,如果做得比较好的,都能拿到200万年薪。如果是原来什么研究院院长一级的人,都是五六百万,我们公司现在有些人薪水确实比我们这些当总裁的还要高”。

实际上,AI泡沫绝不局限于一两个范围,而是几乎所有领域都存在泡沫,例如技术泡沫、资本泡沫甚至商业泡沫。

“其实,AI属于交叉性学科,专业门槛很高,真正懂行有创新思维的人不多。还有很多新的概念,资本一来,行业就会显得有些浮躁”,上述高管说道。

如今,市场上还会涌现出众多AI产品,“很多都是伪智能,打着噱头罢了。AI是要利用算法、数据去服务用户,还要创造价值,智能音箱显然不能代表AI”。

姚志强也坦言,行业是一定会出现泡沫的,突然一下大家看到了希望,出现了特别高涨的泡沫,但从需求端给大家形成一个正确的理解和认识之后,AI又会回到一个正常的发展轨道。“泡沫的破灭也不会改变AI向前发展的本质。”

他认为,目前,AI行业已经历全民热炒的过度期望期,即将进入备受打击的过度失望期,真正进入蓬勃发展期还需时日,短期内市场对泡沫破裂的恐慌已经降临。这是一个正常的、自然的发展曲线。大浪淘沙,方见珍宝。

或许,在泡沫破裂前,通过上市来“解套”也会成为AI公司的一项重要选择。不过,受全球长期竞合的新常态影响,AI公司的海外业务与上市可能会受到一定程度的影响。

生存之道:盈利难VS估值高?

对AI公司来说,资本是市场、公司在一定阶段内的需求,但是企业要取得长足发展,盈利是核心。

而现阶段,AI独角兽普遍面临着两个问题:估值高、盈利难。从旷视招股书,我们可以窥见一家典型的AI独角兽生存状态。

其招股书显示,旷视收入分别来自个人物联网解决方案(18.9%)、城市物联网解决方案(74.1%)及供应链物联网解决方案(7.0%)。其中,占比最高的城市物联网解决方案部分,就包括了核心的安防业务,这正是旷视的支撑业务。其招股书中还披露了安防芯片项目。

而安防正是绝大多数AI公司的核心业务之一,也是最赚钱的板块。安防最早通过一个监视器来完成,如今,计算机视觉带来的人脸大数据,让安防行业发生了颠覆性的变化。

不过,目前安防领域有海康威视等老牌科技企业多年的沉淀,以及BAT科技巨头布局智慧城市,留给AI独角兽们的蛋糕就相对较小。而这部分领域里的竞争也异常激烈,除了计算机视觉领域的CV四小龙,寒武纪、地平线等AI芯片公司,则以终端AI芯片切入安防。

旷视招股书中也提到,如何在技术和市场竞争中脱颖而出,将是旷视日后面临的重大挑战。

市场竞争是一方面,另一方面,AI企业还面临亏损问题。

旷视招股书显示,其近三年亏损持续扩大,今年上半年亏损额度达到52亿元,主要原因是优先股的公允价值变动及持续的研发投资造成的。其中,“优先股的公允价值变动”实际上是按照港股会计准则造成的,并不是因为实际经营层面产生变化。

即便如此,AI作为研发投入高、技术周期长的知识密集型产业,商业化仍是一条漫长的道路。

旷视也在招股书中预期未来的研发开支会持续增加,但同时也表示开发活动本身具有不确定性,大额的资金研发未必能够创造相应利益。

旷视科技CEO印奇在内部信中提到,人工智能创新就是一场无限游戏,“我们也决定尽快实现我们技术的商业化落地,这样才能保证公司业务大幅增长,使客户、员工及股东从中获益。在公司发展中,我们既要坚持长远志向不动摇,也要兼顾达成眼前的商业目标。”

市场之选:A股VS港股VS美股?

对AI独角兽们来说,能否上市不是问题,关键的是资本市场能否给一个好的估值,市场是否认可。

目前,AI公司在资本市场的选择上呈现出不同路径:A股、港股和美股,均有公司“垂涎”。

一位财经领域业内人士告诉新浪科技,美股和港股上市流程简单、时间快,股东套现退出容易。而目前大环境下,对中国AI公司来说,港股相对安全。不过,因为香港缺乏高科技企业,港股市场也存在对高科技公司估值普遍不热情的问题。

而科创板上市,最大的好处就是享受高溢价,估值会放大,“现在科创板比较合适,但是国内资本市场不是很完善,风险也比较大。”

另一位财经专业人士告诉新浪科技,国内部分AI公司持有外资,这类公司会选择在美股上市,相比较而言,美股更看重在未来盈利,而受到政策限制,国内上市往往审核会更加严格,有些AI公司常年亏损,能否过审是个问题。此外,港股的一些优惠政策,往往也有利于企业更快上市。

在不久前举行的2019世界人工智能大会·投融资主题论坛上,上海证券交易所总经理蒋锋表示,下一步上交所将加大力度,进一步提高制度包容性,创造条件推动包括人工智能在内的红筹企业到科创板上市。此外,针对人工智能公司的特点,进一步完善优化审核规则、标准和机制,支持更多人工智能企业在科创板上市。

结语:

早在2018年,AI行业就频繁传出AI公司倒闭潮的预测。创新工场CEO李开复早有预言:“在过去的一段时间内,AI项目确实贵了,泡沫是存在的,而到了2018年年底左右,会有一批公司倒掉”。业内还有声音认为“90%的AI企业面临倒闭”。

如今2019年将进入尾声,“大规模倒闭潮”现象并未到来,但可以确定的是,头部玩家已拿走绝大多数的投资金额,而小公司变得无人问津,“集体喝汤”的局面始终都未出现。

那2019年过后,是否才是真正的淘汰期?(来源:新浪科技)

上一篇:“下沉王”拼多多的医疗野心